Nein, dies wird kein Bericht über Bioprodukte in München. Im Gegenteil, das Thema dieses Berichts ist eher trocken und betrifft das Schuldenmanagement der Stadt München. Wie am vergangenen Dienstag im Finanzausschuss berichtet wurde, ist es der Kämmerei gelungen, im Rahmen der vom Stadtrat beschlossenen Schuldenaufnahme einen „Green Bond“ in Höhe von 300 Mio EUR am Anleihemarkt zu platzieren. Was das konkret bedeutet, wird im Folgenden erläutert.

Zur Finanzierung von Investitionen, beispielsweise in die Erhaltung und den Neubau von Schulen, muss die Stadt erhebliche Schulden aufnehmen. Dafür stehen spezialisierte Banken zur Verfügung, die sogenannte Kommunalkredite ausreichen. Daneben gibt München, ebenso wie große Unternehmen, Anleihen aus. Seit einigen Jahren wächst der Markt für sogenannte ESG-Anleihen, mit denen soziale oder ökologische Projekte finanziert werden. Immer mehr Anleger interessieren sich nicht nur für die Rendite, sondern auch für das „ESG-Rating“ ihres Portfolios.

Der Stadtkämmerei ist es bereits 2020 gelungen, einen „Social Bond“ in Höhe von 100 Mio EUR zu platzieren, um damit den städtischen Wohnungsbau zu finanzieren. In ähnlicher Weise wurde jetzt eine Anleihe herausgegeben, die zur Finanzierung ökologischer Projekte in München dienen soll. Die Qualifizierung als „Green Bond“ hat sich die Kämmerei von einer externen Ratingagentur zertifizieren lassen. Wie man dem Bericht der IMUG Ratingagentur entnehmen kann, werden Investitionen in den U-Bahnausbau, neue Radwege sowie Förderprogramme zur energetischen Sanierung des Gebäudebestands der neuen Anleihe zugeordnet.

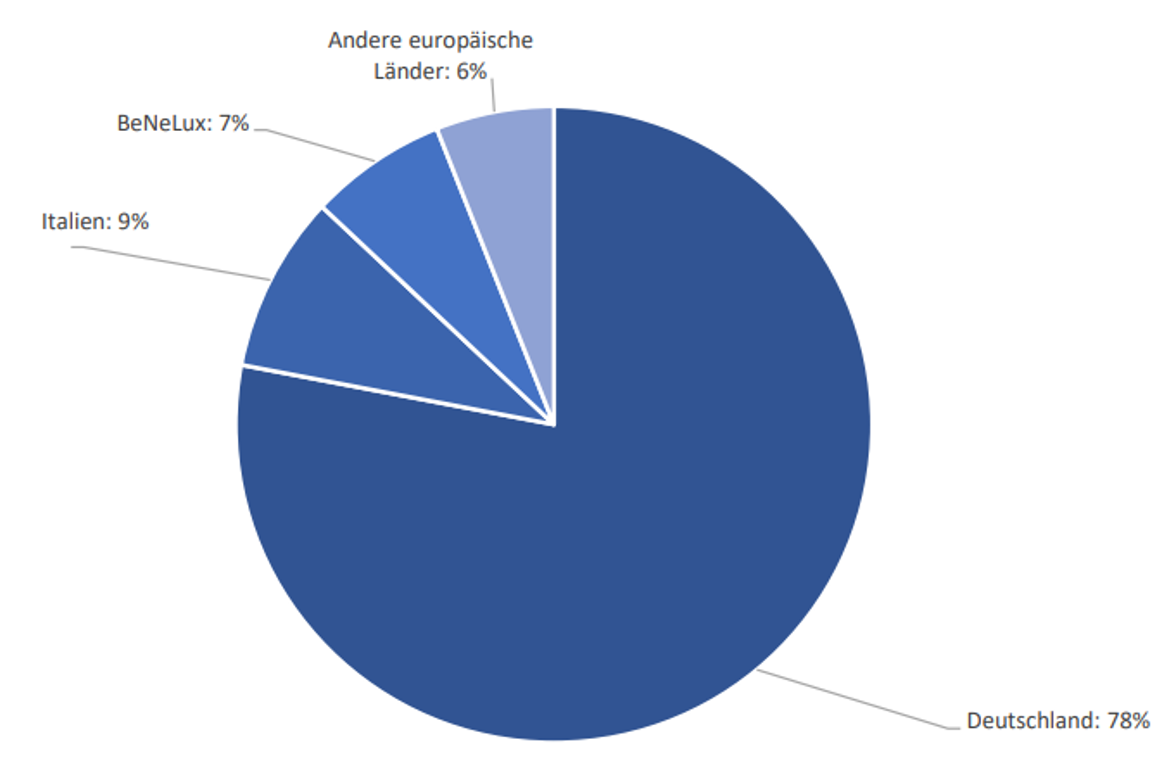

Die Emission am 18. September war ein voller Erfolg, denn die Anleihe war zweieinhalbfach überzeichnet, d.h. es gab deutlich mehr Interesse als die zunächst angebotenen 250 Mio EUR. Das Volumen wurde daraufhin auf 300 Mio EUR erhöht. Zugeteilt wurde die Anleihe zu 78% an inländische und zu 22% an europäische Investoren. Dabei handelt es sich um institutionelle Anleger, d.h. Fonds und Banken. Auf eine direkte Ausgabe des Green Bonds an Privatanleger wurde verzichtet, da dies zusätzlichen Zertifizierungsaufwand verlangt hätte.

Laut Stadtkämmerei sind die Konditionen für die Anleihe (Rendite: 2,838 %) unter Berücksichtigung aller Kosten für die Zertifizierung und die Emission vergleichbar mit der Alternative eines Kommunalkredits. Zinsen hat sich die Stadt daher nicht gespart. Wie der Kämmerer Christoph Frey im Finanzausschuss erläutert hat, liegt der Vorteil in einer Diversifizierung der Gläubiger. Durch die Anleihe werden die Kreditrahmen bei den Banken nicht belastet. Nach meinem Verständnis wird damit die Schuldenfinanzierung „krisensicherer“, da Banken Kreditlinien gerne verringern, wenn sich die gesamtwirtschaftlichen Rahmenbedingungen und / oder die Situation der städtischen Finanzen plötzlich ändert, so wie es beispielsweise am Beginn der Coronapandemie der Fall gewesen ist.

Die Stadträtinnen und Stadträte haben den Bericht des Kämmerers im Finanzausschuss wohlwollend zu Kenntnis genommen. Wichtig war ihnen die Feststellung, dass die erfolgreiche Emission des „Green Bond“ zwar die Schulden der Stadt nicht erhöht, aber umgekehrt auch nichts Grundlegendes an der angespannten Haushaltslage der Stadt ändert. Das ist leider zutreffend.